固定业户

1.什么是固定业户

固定业户是指有固定的生产经营场所,从事一定的经济业务,并经工商行政管理部门批准发证的工商业户。固定业户是相对于其主管税务机关离开机构所在地开展经营活动,在经营地的经营活动具有临时性质。

2.固定业户纳税地点[1]

- (一)固定业户的纳税地点

1.增值税暂行条例规定,固定业户应当向其机构所在地主管税务机关申报纳税。

2.固定业户的总机构和分支机构不在同一县(市)的,应当分别向各自所在地主管税务机关申报纳税;经国家税务总局或其授权的税务机关批准,可以由总机构汇总向总机构所在地主管税务机关申报纳税。

固定业户的总、分支机构不在同一县(市),但在同一省、自治区、直辖市范围内的,其分支机构应纳的增值税是否可由总机构汇总缴纳,由省、自治区、直辖市国家税务局决定。

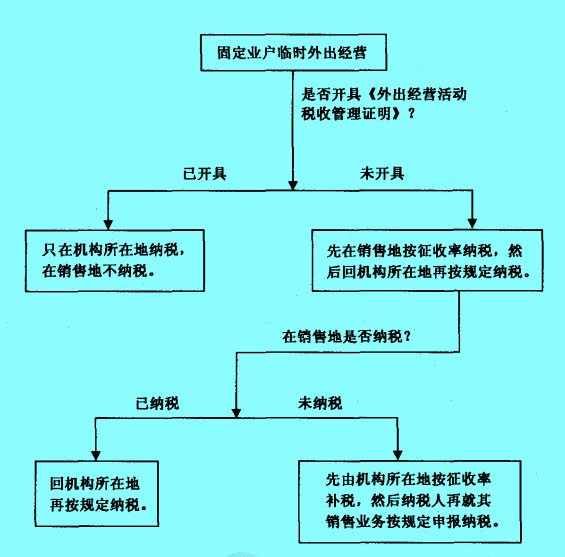

3.固定业户临时外出经营的纳税地点。

(1)固定业户到外县(市)销售货物的,应当向其机构所在地主管税务机关申请开具外出经营活动税收管理证明,向其机构所在地主管税务机关申报纳税。

(2)未持外出经营活动税收管理证明到外县(市)销售货物或者应税劳务的,销售地主管税务机关将按6%的征收率征收一道增值税;待纳税人回到机构所在地后,仍然需要对其在外地的销售行为申报纳税,在销售地缴纳的税款不得从当期应纳税额中扣减。

如果纳税人未向销售地主管税务机关申报纳税,回机构所在地后,当地税务部门将按6%的征收率补征税款,同时纳税人应根据其销售行为另行按规定计算缴纳增值税,补征的税款不得从当期应纳税额中扣减。(见图1)。

- 图1 固定业户临时外出经营缴纳增值税示意图

纳税人到外地销售货物,时间和地点都比较灵活,不论机构所在地税务机关还是销售所在地税务机关,都难以掌握其实际销售情况。为了加强税收管理,防止产生漏洞,税务部门制定了上述规定。

作为固定业户的纳税人,凡到外地销售货物的,应当到其机构所在地税务机关申请开具外出经营活动税收管理证明,并及时向销售地税务机关出示这一证明。否则,如果未能开具证明,或者虽已开具但由于丢失或没有携带等原因而不能向销售地税务机关出示的,销售地税务机关将根据规定按征收率进行征税,纳税人返回原地后还需再次纳税。

例:某自行车厂为增值税一般纳税人,2003年8月份发生进项税额20万元,本地实现销售额140万元;该厂为了打开外地市场,临时在外市设立销售点,当月销售自行车100辆,取得价款2.7万元。该厂由于不熟悉税收法规,没有开具外出经营活动税收管理证明,也没有向销售地申报纳税,机构所在地税务机关检查发现后要求企业按规定计算申报增值税。

首先,计算在外市应纳未纳增值税:

应纳未纳增值税额=销售额×征收率=27000÷(1+6%)X6%=1528.30(元)

其次,按规定计算企业当月的增值税应纳税额:

在外市销售100辆自行车的销项税额=销售额×税率=27000÷(1+17%)×17%=3923.07(元)

在本地销项税额=1400000X17%=238000(元)

当月增值税应纳税额=(3923.07+238000)一200000=41923.07(元)

自行车厂当月实际应缴纳增值税43451.37元(1528.30+41923.07)。

- (二)非固定业户的纳税地点

非固定业户销售货物或者应税劳务,应当向销售地主管税务机关申报纳税;非固定业户到外县(市)销售货物或者应税劳务未向销售地主管税务机关申报纳税的,由其机构所在地或者居住地主管税务机关补征税款。